Como comprovado Tesla (NASDAQ:TSLA) Nas últimas leituras trimestrais desastrosas, o líder dos veículos elétricos tem enfrentado um problema de demanda. Os cortes de preços ajudaram muito e sua linha de veículos parece desatualizada e precisa de uma atualização. Espera-se que o Modelo 2 do mercado de massa resolva essas questões. Então, novamente, talvez não.

Na sexta-feira, com base em informações de várias fontes e comunicações internas da empresa, a Reuters informou que a Tesla decidiu interromper o trabalho em sua iniciativa de carros acessíveis para se concentrar no desenvolvimento de seus próprios robotáxis. O CEO Elon Musk foi rápido em negar da maneira usual, respondendo a Por outro lado, ainda na sexta-feira, Musk postou no X que o Tesla Robotaxi será apresentado no dia 8 de agosto.

Então, outro dia, outra peça do drama Tesla/Musk. Embora estes montantes representem apenas um bom dinheiro, se o relatório da Reuters for verdadeiro, poderá ter um grande impacto no futuro da Tesla.

Adam Jonas, analista do Morgan Stanley, vê o Modelo 2 como “importante para a narrativa geral de crescimento a médio prazo”. De acordo com seu modelo, do ano fiscal de 24 ao ano fiscal de 30, o Modelo 2 é responsável por mais de 40% do “volume unitário adicional”. Até 2030, o analista acredita que o Modelo 2 será responsável por 36% do volume unitário da Tesla, 23% da receita automotiva, 17% da receita total da empresa e cerca de 10% do EBIT total.

“Embora o Modelo 2 possa representar uma pequena parte do conjunto de lucros da Tesla, a retração nos produtos de baixo custo/alto volume terá um impacto negativo no sentimento de curto prazo e provavelmente mudará a tese de muitos touros”, disse Jonas.

O cancelamento dos planos do Modelo 2 também levanta muitas questões. Significa isto que a China já está muito à frente com fabricantes de veículos eléctricos suficientemente fortes no país, capazes de oferecer veículos eléctricos de baixo custo? Será que Tesla chegou à conclusão de que “mesmo o lançamento bem executado do Modelo 2 não mudará o jogo”?

Quanto à esperada revelação do robotáxi, isso fortalece a defesa do FSD (totalmente autônomo)? Na verdade não, diz Jonas. “Embora acreditemos que a Tesla tem vantagens em termos de desenvolvimento de tecnologias de visão computacional/robótica necessárias para ser dominante na direção autônoma, acreditamos que uma série de questões legais/regulatórias farão com que essa jornada seja medida em décadas, em vez de anos”, explicou o analista. .

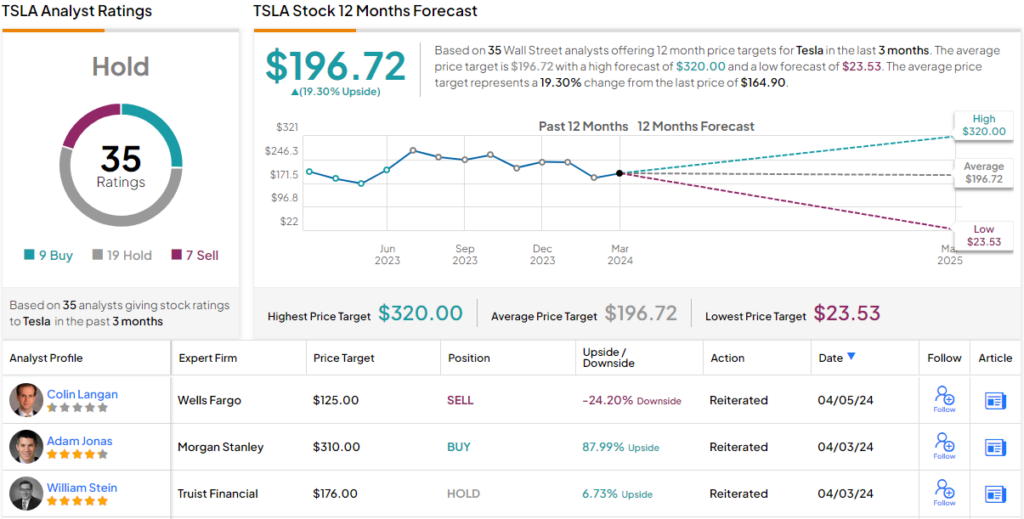

No geral, Jonas permanece otimista em relação ao TSLA, reiterando uma classificação de excesso de peso (ou seja, compra) apoiada por um preço-alvo de US$ 310. Se o preço-alvo for alcançado, os investidores poderão obter um retorno total potencial de aproximadamente 88%. (Para assistir ao disco de Jonas, clique aqui)

Esta é uma das tendências mais otimistas nas ruas, mas a maioria tem uma tendência mais cética. Com base em 19 retenções, 9 compras e 7 vendas, o consenso do analista classifica a ação como retida (ou seja, neutra). No entanto, ao atingir a meta média de US$ 196,72, daqui a um ano, as ações estarão sendo negociadas com um prêmio de 19%. (ser visto Previsão de ações da Tesla)

Para encontrar boas ideias de negociação de ações com avaliações atraentes, visite Melhores ações para comprar do TipRanks, uma ferramenta que reúne todos os insights de ações do TipRanks.

Isenção de responsabilidade: as opiniões expressas neste artigo são exclusivamente do analista em destaque. O conteúdo destina-se a ser usado apenas para fins informativos. É muito importante fazer sua própria análise antes de realizar qualquer investimento.

“Criador. Viciado em mídia social que gosta de hipster. Fã da web. Fanático por álcool apaixonado.”

More Stories

As Últimas Tendências e Oportunidades no Mercado de Ações de Tecnologia dos EUA

Um estrategista diz que os investidores da Nvidia deveriam ter vendido ações há um mês

Lucros da Best Buy (BBY) no segundo trimestre de 2025