O QT do Banco do Canadá começou muito antes e está à frente do QT do Fed.

por Wolf Richter por Rua do Lobo.

No balanço do Banco do Canadá divulgado na sexta-feira, os ativos totais de C$ 439 bilhões caíram 24% em relação ao pico de março de 2021 (C$ 575 bilhões). Em comparação, o O balanço do Fed atingiu o pico em abril de 2022. O aperto quantitativo do Banco do Canadá (QT) começou essencialmente em abril de 2021 e está à frente do QT do Federal Reserve. Chegaremos aos detalhes e ao visual engraçado em um momento:

As maiores classes de ativos de flexibilização quantitativa, desaparecidas ou começando a surgir:

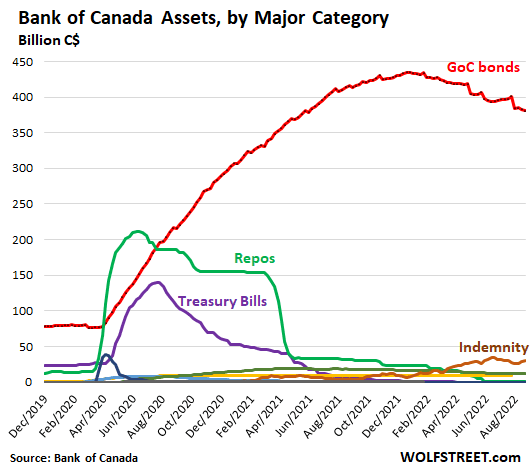

repositório: As reservas de recompra do Banco do Canadá atingiram o pico em junho de 2020 em C$ 210 bilhões e depois começaram a declinar. A maioria se foi em junho de 2021 e, em junho de 2022, quase todos se foram. Agora restam apenas C$ 400 milhões, aguardando vencimento (linha verde no gráfico abaixo).

Títulos do Tesouro do CanadáOs títulos do Tesouro canadense de curto prazo que o Banco do Canadá começou a comprar em março de 2020 atingiram o pico em julho de 2020 em C$ 140 bilhões. Nesse ponto, o Banco do Canadá começou a deixá-los fora do balanço à medida que amadureciam. Em março de 2021, anunciou que permitiria que suas recompras fossem para zero, Citando “risco moral” como a razão. Em setembro de 2021, a maioria das notas do Tesouro havia desaparecido. Em abril de 2022, eles desapareceram completamente e ainda estão desaparecidos hoje (linha roxa).

Mohammed bin Salman: O Banco do Canadá nunca comprou tantos “títulos hipotecários” para começar. Ele atingiu o pico de menos de C$ 10 bilhões no final de 2020. Em outubro de 2020, o Banco do Canadá disse que estava encerrando totalmente sua compra de MBS, preocupado com a bolha imobiliária canadense. Desde então, encolheu devido aos pagamentos de capital de repasse e permaneceu um componente muito pequeno, chegando a C$ 9 bilhões (linha amarela).

Títulos do Governo do Canadá (GoC): Este é um biggie, a principal ferramenta de flexibilização quantitativa. Em outubro de 2020, o Banco do Canadá anunciou que reduziria suas compras de títulos do GoC de C$ 5 bilhões por semana para C$ 4 bilhões por semana – mas não chame de “diminuição”, disse na época, embora estivesse claro -o antigo decremento.

Em abril de 2021, até então Ela possuía 40% dos títulos do governo em circulaçãoreduziu suas compras de títulos do GoC para C$ 3 bilhões, citando “sinais de Expectativas indutivas e comportamento especulativo“No mercado imobiliário. Em julho de 2021, o Banco do Canadá emitiu Redução de compras para C$ 2 bilhões por semana.

Em outubro de 2021, o martelo foi descontinuado. Em um movimento surpreendente, com a inflação subindo, anunciou que o faria encerrar todas as suas compras de títulos do GoC a partir de 1º de novembro de 2021Os títulos em circulação poderão rolar sem resgate. Não há “máximas” em títulos GoC que rolam. Tudo o que amadurece, rola. O anúncio repentino fez com que a receita aumentasse.

Este foi o início do Qt oficial, embora o total de ativos já tivesse caído devido a recompras e títulos do Tesouro que praticamente desapareceram.

As participações do Banco do Canadá em títulos do governo canadense atingiram o pico no final de dezembro de 2021 em C$ 435 bilhões e caíram nos oito meses desde então em 12,6%, ou US$ 54 bilhões, para C$ 381 bilhões (linha vermelha).

Compensação: Perdas nas suas participações em títulos.

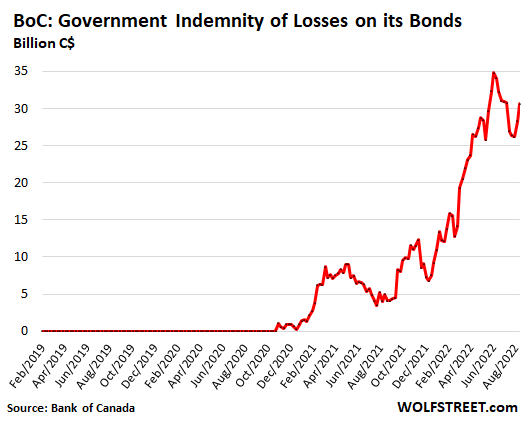

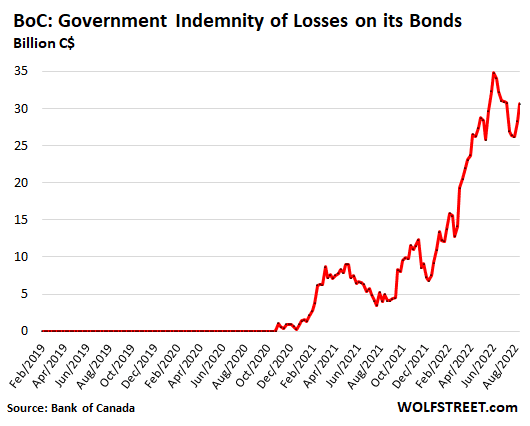

Observe a linha marrom no gráfico acima – agora o segundo maior ativo, ‘compensação’. Este é o valor estimado dos acordos de compensação entre o governo federal e o BoC. Representa as perdas estimadas das participações em títulos do Banco do Canadá se fossem vendê-los a preços atuais, que o governo federal compensaria.

Como parte desse frenesi de flexibilização quantitativa que começou em março de 2020, o governo federal concordou em compensar o Banco do Canadá por quaisquer perdas reais incorridas em sua carteira de títulos. Esperava-se que essas perdas se acumulassem quando os rendimentos dos títulos começassem a subir, como vêm fazendo desde o início de 2021.

O BoC prepara a estimativa de perda como um ativo neste balanço. Se o BoC for efetivamente pago pelo governo por essas perdas, o valor será reduzido por reembolso. Essa conta é uma forma de recebível devido ao BoC pelo governo federal, por perdas na posse de títulos.

Quando os retornos aumentam, essas perdas aumentam. Quando os rendimentos caem, as perdas caem (todos os detentores de títulos sofrem com isso). Durante a alta do mercado de baixa do verão, que continuou no Canadá, bem como nos Estados Unidos, de meados de junho a meados de agosto, os rendimentos caíram e os preços dos títulos subiram.

Mas este encontro terminou em meados de agosto. Desde então, os rendimentos aumentaram, os preços dos títulos caíram e as perdas estimadas aumentaram novamente.

O quadro abaixo detalha essas compensações estimadas, com base nas perdas estimadas. Essas compensações atingiram o pico no balanço em 15 de junho em C$ 35 bilhões. Então, com receitas menores e perdas menores, o valor da indenização também caiu, chegando a C$ 26 bilhões no balanço de 10 de agosto. No balanço de 24 de agosto, divulgado na sexta-feira, saltou novamente para C$ 31 bilhões:

Gosta de ler WOLF STREET e quer apoiá-lo? Use bloqueadores de anúncios – eu entendo totalmente o porquê – mas você gostaria de apoiar o site? Você pode doar. Eu agradeço muito. Clique em um copo de cerveja e chá gelado para aprender a fazer:

Você gostaria de ser notificado por e-mail quando WOLF STREET publicar um novo artigo? Registre-se aqui.

“Criador. Viciado em mídia social que gosta de hipster. Fã da web. Fanático por álcool apaixonado.”

More Stories

As Últimas Tendências e Oportunidades no Mercado de Ações de Tecnologia dos EUA

Um estrategista diz que os investidores da Nvidia deveriam ter vendido ações há um mês

Lucros da Best Buy (BBY) no segundo trimestre de 2025